تقریباً دو سال از رشد DeFi (امور مالی غیر متمرکز) در سال 2020 میگذرد. از آن زمان، ما پروژههای DeFi فوقالعاده موفقی مانند UniSwap را به عنوان راهی برای غیر متمرکز کردن تجارت و امور مالی داشتهایم. اما مانند هر تکنولوژی دیگری، هنوز مشکلاتی در زمینههای جدید این چنینی وجود دارد. میتوان گفت، اصطلاح DeFi2.0 برای توصیف نسل جدیدی از برنامههای غیر متمرکز (dApps) دیفای رایج شده است. از دسامبر 2021 و با وجود شروع فعالیت دیفای 2، فعالان این حوزه همچنان منتظر سیل بزرگی از پروژههای این پروتکل هستند. ما در این مقاله چیستی DeFi نسل دوم را بررسی میکنیم و همچنین به شرح مشکلاتی از دیفای 1 میپردازیم که در نسخه دوم امور مالی غیر متمرکز باید رفع شود.

دیفای 2 (DeFi 2.0) چیست؟

به زبان ساده، نسخه دوم امور مالی غیر متمرکز یا دیفای 2، جنبشی است برای ارتقا و رفع مشکلات موج اصلی DeFi. دیفای در ارائه خدمات مالی غیر متمرکز به افراد، نوعی انقلاب به حساب میآید. اما همچنان این پروتکل نقاط ضعفی نیز دارد. صنعت ارزهای دیجیتال، قبلاً این فرآیند را با بلاک چینهای نسل دوم مانند اتریوم (ETH) بهبود بخشیده است. این ساختار همچنین باید به مقررات جدیدی که دولتها قصد معرفی و اجباری کردن آنها را دارند، مانند KYC و AML، واکنش نشان دهد.

بیایید به یک مثال نگاه کنیم. استخرهای نقدینگی (LPs) در دیفای بسیار موفق عمل کردهاند، زیرا به ارائهدهندگان نقدینگی اجازه میدهد تا هزینه یا پاداشهایی را برای استیک کردن توکنها دریافت کنند. با این حال، اگر نسبت قیمت توکنها تغییر کند، ارائه دهندگان نقدینگی در معرض خطر از دست دادن پول و دارایی خود (از دست دادن دائمی) هستند. یک پروتکل مالی غیرمتمرکز در ورژن جدید خود میتواند با پرداخت هزینهای اندک، بیمهای را در برابر این امر ارائه دهد. این راهحل، انگیزه بیشتری برای سرمایهگذاری در LPها فراهم میکند و به کاربران، سهامداران و فضای DeFi به طور کلی سود میرساند.

محدودیتهای دیفای چیست؟

قبل از پرداختن به موارد استفاده از دیفای 2، بیایید مشکلاتی را که این سیستم سعی در حل آن دارد بررسی کنیم. بسیاری از مسائل در اینجا مشابه مشکلاتی است که فناوری بلاک چین و ارزهای دیجیتال به طور کلی با آن مواجه هستند:

1. مقیاس پذیری: پروتکلهای DeFi، در کنار ترافیک بالا و هزینههای زیاد خود، اغلب خدمات کُند و گرانی را ارائه میدهند. یعنی مثلا بعضی کارهای ساده ممکن است خیلی طولانی بوده و حتی مقرون به صرفه نباشد.

2. اوراکلها و اطلاعات شخص ثالث: محصولات مالی وابسته به جزئیات خارج از بلاک چین، به اوراکلهایی با کیفیت بالاتر (منابع دیتاهای شخص ثالث) نیاز دارند.

3. تمرکز: افزایش مقدار تمرکززدایی باید یک هدف در دیفای باشد. با این حال، بسیاری از پروژهها هنوز اصول DAO را ندارند.

4. امنیت: اکثر کاربران خطرات موجود در دیفای را درک نکرده یا نمیتوانند مدیریت کنند. همچنین این افراد میلیونها دلار در قراردادهای هوشمندی که به شکل کاملی از امنیت آنها مطمئن نیستند، سرمایهگذاری میکنند. در حالی که ممیزیهای امنیتی از طرف برخی شرکتهای این حوزه برای پروتکلها ارائه میشوند، اما با هر بهروزرسانی، ارزش این اعتبارنامهها کاهش مییابد.

5. نقدینگی: بازارها و استخرهای نقدینگی در بلاک چینها و پلتفرمهای مختلف پخش شده و نقدینگی را تقسیم میکنند. تامین نقدینگی با قفل کردن وجوه و ارزش کل آنها فراهم میشود. در بیشتر موارد، توکنهای موجود در استخرهای نقدینگی را نمیتوان در جای دیگری استفاده کرد و این مسئله، باعث ناکارآمدی سرمایه میشود.

چرا دیفای 2 اهمیت دارد؟

حتی برای هولدرها و معاملهگران با تجربه ارزهای دیجیتال، دیفای میتواند دلهرهآور و چالشبرانگیز باشد. با این حال، هدف دیفای، کاهش موانع ورود به این فضاو ایجاد فرصتهای جدید برای کسب درآمد برای دارندگان ارز دیجیتال است. با توجه به سیستمهای مالی دولتی، ممکن است کاربرانی نتوانند از یک بانک سنتی وام دریافت کنند، اما در دیفای، این کار شدنی است.

نسل جدید امور مالی غیر متمرکز اهمیت زیادی دارد، زیرا میتواند بدون به خطر انداختن و ریسک، امور مالی را دموکراتیک کند. این سرفصل همچنین سعی میکند مشکلات ذکر شده در بخش قبل را حل کند و تجربه کاربری را بهبود بخشد. اگر بتوانیم این کار را انجام دهیم و مشوقهای بهتری ارائه کنیم، آنگاه همه کاربران از این پروتکل سود میبرند.

پلتفرمهای سرمایهگذاری در دیفای 2

ما به سوال اولیه خود یعنی “DeFi 2.0 چیست؟” پاسخ دادیم. همچنین از محدودیتها و موارد استفاده دیفای نیز صحبت کردیم. اکنون زمان آن رسیده که یاد بگیریم چگونه در دیفای 2.0 سرمایهگذاری کنیم. امور مالی غیر متمرکز شامل چندین مدل مختلف میباشد که ممکن است برای تازهواردها به این حوزه، ناآشنا به نظر بیاید. هنگامی که کمی در مورد استراتژیهای سرمایهگذاری رایج دیفای یاد گرفتیم، درک بهتری از اکوسیستم عمومی آن خواهیم داشت.

کشت سود یا ییلد فارمینگ

این مکانیسم، یک نوآوری کلیدی است و سرمایهگذاران را به استفاده از اکوسیستم مالی غیر متمرکز تشویق میکند. همانند پروژههای قدیمیتر، پروتکلهای DeFi 2 از کشت بازده برای دریافت نقدینگی از کاربران استفاده میکنند. با این حال، در این نسخه و با ارائه مجوز به سرمایهگذاران برای استفاده از توکنها به عنوان وثیقه برای گرفتن وام، چند گام نسبت به دیفای 1 جلوتر رفته و این پروتکل را به گزینهای جذابتر برای سرمایهگذاران تبدیل میکند.

استیک کردن

استیکینگ یا استیک کردن نوعی از کسب درآمد غیرفعال است، زیرا به کاربران اجازه میدهد تا اعتبارسنج بلاک چینهایی شوند که بر اساس اثبات سهام عمل میکنند. اگر این مسیر را انتخاب کنید، اساساً میتوانید ارز خود را روی بلاک چین قفل کرده و در این فرآیند پاداشهایی را دریافت کنید.

وامدهی

وام های خود بازپرداخت، فرصتهای فوقالعادهای را برای وامدهندگان و وامگیرندگان به طور یکسان ایجاد میکند. ارائه وام در ازای پرداخت بهره، یک راه عالی برای مشارکت در ییلد فارمینگ است.

تامین نقدینگی یا استخراج نقدینگی

تامین نقدینگی به دارندگان ارزهای دیجیتال، راهی آسان برای کسب سود از داراییهای خود ارائه میدهد. با این فرآیند، دارندگان مقداری از ارز دیجیتال خود را به یک استخر نقدینگی منتقل کرده تا کاربران بتوانند با آن معامله کنند. دارنده توکن، در مقابل این تامین نقدینگی، کارمزدی به عنوان پاداش دریافت میکند. این نوع تراکنشهای ساده و اصطلاحا “برد برد” برای دو طرف، به پروتکلهای نسخه جدید DeFi اجازه میدهد تا نقدینگی را جذب کنند، در حالی که کاربران نیز در کنار آن سود مناسبی کسب میکنند.

معامله در صرافیهای غیر متمرکز

صرافیهای غیر متمرکز (DEX) به کاربران اجازه میدهند تا تراکنشهای رمزنگاری را خارج از حوزه سازمانهای شخص ثالث مانند بانکها انجام دهند. در حالی که برخی از کشورها و دولتها، مقرراتی را برای این نوع تجارت وضع کردهاند، ماهیت غیر متمرکز این عمل، آزادی قابل توجهی را ارائه میدهد. نه تنها DEXها اغلب کارمزد کمتری نسبت به صرافیهای متمرکز دارند، بلکه روشهای متنوعی از معاملات را نیز ارائه میدهند که برای کاربران بسیار جذاب است.

شرکت در DAO

هرکسی که در مورد نسل جدید دیفای بپرسد، احتمالاً به همان اندازه در مورد DAO ها یعنی سازمانهای مستقلی که مبنای اکثر امور مالی غیر متمرکز را فراهم میکنند، کنجکاو است. سرمایهگذاران میتوانند با خرید توکن یک سازمان، به DAO مربوط به آن بپیوندند. با خرید توکن حاکمیتی، میتوانید در تصمیمگیریها حرفی برای گفتن داشته باشید. این مشارکت مستقیم، نشاندهنده انگیزهای برای یادگیری نحوه سرمایهگذاری در دیفای 2 است.

موارد استفاده از دیفای 2

در حال حاضر پروژههایی وجود دارد که خدمات جدید DeFi را در بسیاری از شبکهها از جمله اتریوم، زنجیره هوشمند بایننس، سولانا و سایر بلاک چینهای دارای قرارداد هوشمند ارائه میکنند. در اینجا ما به برخی از رایجترین آنها نگاهی گذرا میکنیم:

1- آزادسازی ارزش داراییهای استیک شده (Unlocking the value of staked funds)

اگر یک جفت توکن را در یک استخر نقدینگی استیک کنید، در ازای این عمل، توکنهای LP دریافت خواهید کرد. در دیفای 1، شما میتوانید توکنهای LP را در یک سیستم کشت سود (ییلد فارمینگ یا Yield Farming) به اشتراک بگذارید تا سود خود را چند برابر کنید. قبل از دیفای 2، این مسئله پایان زنجیره استخراج ارزش بود. میلیونها دلار در خزانههای تامین نقدینگی محبوس شدهاند، درحالی که کارایی این سرمایهها را میتوان افزایش داد.

نسل دوم دیفای، یک گام فراتر میرود و از این توکنهای LP در یلد فارمها به عنوان وثیقه استفاده میکند. این مسئله ممکن است برای وام رمزنگاری از یک پروتکل وامدهنده یا برای ضرب توکنهای جدید در فرآیندی مشابه MakerDAO (DAI) باشد. مکانیسم دقیق آن، براساس پروژه تغییر میکند، اما ایده این است که توکنهای LP شما در کنار کسب بازدهی درصدی سالانه (APY)، باید ارزش خود را نیز حفظ کرده و شرایط و فرصتهای بیشتری نیز ایجاد کنند.

2- بیمه قرارداد هوشمند (Smart contract insurance)

انجام بررسی دقیق قراردادهای هوشمند کاری دشوار است، مگر اینکه یک توسعهدهنده با تجربه باشید. بدون این دانش، شما فقط میتوانید تا حد کمی یک پروژه را ارزیابی کنید. این امر، ریسک زیادی را هنگام سرمایهگذاری در پروژههای دیفای ایجاد میکند. با دیفای 2، امکان دریافت بیمه DeFi در قراردادهای هوشمند خاص وجود دارد.

تصور کنید از یک بهینه ساز بازده (Yield Optimizer) استفاده میکنید و توکنهای LP را در قرارداد هوشمند آن قرار دادهاید. اگر قرارداد هوشمند به خطر افتاده و هک شود، شما ممکن است تمام سپردههای خود را از دست بدهید. بیمه در این سیستم میتواند ضمانت سپرده شما را در ییلد فارمینگ انجام دهد. توجه داشته باشید که این موضوع فقط برای یک قرارداد هوشمند خاص خواهد بود. معمولاً اگر قرارداد استخر نقدینگی به خطر بیفتد، پرداختی دریافت نخواهید کرد. با این حال، اگر قرارداد ییلد فارمینگ به خطر بیفتد اما تحت پوشش بیمه قرار داشته باشد، به احتمال زیاد شما غرامتی دریافت خواهید کرد.

3- بیمه خسارت موقتی یا ناپایدار (Impermanent loss insurance)

اگر در یک استخر نقدینگی سرمایهگذاری کرده و استخراج نقدینگی را شروع کنید، هرگونه تغییر در نسبت قیمت دو توکنی که قفل شده و استیک کردهاید ممکن است منجر به زیان مالی شود. این فرآیند به عنوان ضرر ناپایدار شناخته میشود، اما پروتکلهای دیفای 2 در حال بررسی روشهای جدیدی برای کاهش این خطر هستند.

به عنوان مثال، تصور کنید که یک نوع توکن به یک LP یک طرفه اضافه کنید که در آن نیازی به اضافه کردن یک جفت توکن نیست. سپس خود پروتکل، توکن بومی را به عنوان طرف دیگر جفت اضافه میکند. سپس هم شما هم پروتکل میتوانید کارمزدهای پرداخت شده از مبادلات در جفت مربوطه را دریافت کنید.

با گذشت زمان، پروتکل از کارمزدهای خود برای ایجاد یک صندوق بیمه استفاده میکند تا سپرده شما را در برابر اثرات خسارات موقتی تضمین کند. اگر کارمزد کافی برای پرداخت زیان وجود نداشته باشد، پروتکل میتواند توکنهای جدیدی را برای پوشش آنها ایجاد کند. در نهایت اگر تعداد توکنها زیاد باشد، میتوان آنها را برای آینده سیستم ذخیرهسازی کرده یا برای کاهش عرضه و بهبود قیمت، سوزاند.

4- وام های خود بازپرداخت (Self-repaying loans)

به طور معمول، گرفتن وام ریسکی برای لیکویید شدن (از دست دادن دارایی) در عین پرداخت سود را دارد. اما با دیفای 2، میتوان این خطر را نادیده گرفت. به عنوان مثال، تصور کنید که وامی به ارزش 100 دلار از یک سیستم وامدهنده دریافت میکنید. وامدهنده 100 دلار ارز دیجیتال به شما میدهد اما 50 دلار به عنوان وثیقه نیاز دارد. هنگامی که 50 دلار خود را به عنوان وثیقه سرمایهگذاری میکنید، وامدهنده از آن وثیقه برای پرداخت بهرهی وام شما استفاده میکند. پس از اینکه وامدهنده 100 دلار با رمز ارز شما به علاوه مبلغ اضافی به عنوان حق بیمه به دست آورد، سپرده شما بازپرداخت خواهد شد. در اینجا خطر لیکویید شدن وجود ندارد. یعنی اگر ارزش توکن وثیقه کاهش یابد، فقط مدت زمان پرداخت وام بیشتر میشود.

بهترین پروژههای دیفای 2

اگر میخواهید بدانید که چگونه روی نسل دوم دیفای سرمایهگذاری کنید، باید درک اولیهای از پروژههای موجود داشته باشید. ما در ادامه به بررسی برخی از مهمترین پروژههای در حال اجرا از دیفای2 میپردازیم:

Olympus DAO

نام اولین پروژهای که در رابطه با دیفای 2 شنیدهاید، احتمالاً Olympus DAO بوده است. این پروتکل ارز ذخیره غیر متمرکز، استانداردهای جدیدی را در DeFi ایجاد کرد و به نقطه شروع DeFi 2 تبدیل شد. سرمایهگذاران میتوانند از این پروژه برای انواع ییلد فارمینگ، از استیکینگ گرفته تا خرید اوراق قرضه استفاده کنند. یکی از مهمترین دلایل مشهور شدن این سازمان، مدل پیوندی منحصر به فرد و کاربر پسند آن است.

Synapse

Synapse یک بازارساز خودکار (AMM) با نفوذ قابل توجهی در اکوسیستم DeFi 2 است. وضعیت آن به عنوان یک پل زنجیرهای بدون نیاز به اعتماد طرفین، آن را به گزینهای جذاب برای طیف گستردهای از سرمایهگذاران ارزهای دیجیتال تبدیل میکند که با ارزهای مختلف معامله کنند.

Curve Finance

Curve Finance یک DAO با صرافی داخلی، استخر نقدینگی و استیبل کوین است. همچنین زیرساختهای ییلد فارمینگ Convex را که بر روی پلت فرم آن ساخته شده، فراهم میکند. بهعنوان یک DEX بسیار محبوب، Curve Finance به دلیل فرمول قیمتگذاری منحصربهفردش، اغلب بهعنوان «Uniswap برای استیبل کوینها» در نظر گرفته میشود.

Rarible

Rarible یک پروژه دیفای 2 است که بر اساس مفهوم توکنهای غیرقابل تعویض (NFT) ساخته شده است. این مجموعه شامل یک DAO با مدل حاکمیتی خاص خود است که امکان تولید بازده قابل توجهی را فراهم میکند. برخلاف بازار بسیار محبوب OpenSea، Rarible به کاربرانی که به این سیستم اعتماد کرده و در آن فعالیت میکنند، اجازه میدهد در توکنهای RARI سرمایهگذاری کنند. توکنهای RARI به افراد این فرصت را میدهد که در مورد آینده Rarible تصمیم بگیرند (نوعی توکن حاکمیتی)، در مورد مسائلی مانند تغییر هزینهها و نحوه خرج کردن ذخایر Rarible و غیره رأی دهند.

Alchemix

Alchemix یک پروتکل دیفای 2.0 با هزینه نگهداری کم به حساب میآید. در حالی که صفت سادگی، آن را کاربر پسند میکند، تنوع ویژگیهای جدید آن باعث جذب سرمایهگذاران مشتاق میشود. این پروتکل فرصتهایی مانند وامهای خودبازپرداخت، DAO و بازدهی آتی را ارائه میکند که همه آنها، این پروتکل را برای دارندگان رمزارزش جذاب و قابل توجه میکند.

MakerDAO

MakerDAO یکی از اولین غولهای مالی غیر متمرکز بود که باعث شد افراد بیشماری درباره چیستی دیفای 2 کنجکاو شوند. استیبل کوین بومی آن، DAI است، توکنی که به دلار متصل بوده و از این طریق مدیریت میشود. این ترکیب ثبات و نوآوری MakerDAO را برای سرمایهگذاران جذاب میکند.

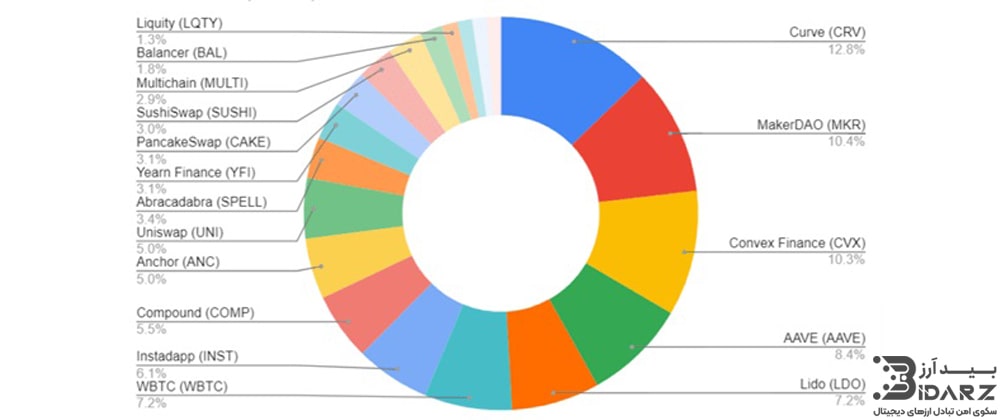

معروفترین ارزهای دیجیتال دیفای 2 کدامند؟

در ادامه به تشریح چند ارز دیجیتال مهم و معروف از دنیای دیفای 2 میپردازیم. بعضی از این موارد ارزهای رایج یک پروژه هستند و بعضی دیگر، ارز دیجیتالی به شکل اختصاصی و بدون داشتن پروژهای خاص فعالیت میکنند.

1. Curve (CRV)

Curve یک صرافی استیبل کوین غیر متمرکز است که نقدینگی آن توسط یک بازارساز خودکار مدیریت میشود.

2. MakerDAO (MKR)

MakerDao یک سیستم مالی با نوآوریهای خاص خود که در کنار توکن حاکمیتی، استیبل کوین DAI را نیز کنترل میکند.

3. AAVE (AAVE)

با AAVE، که یک توکن بر بستر شبکه اتریوم میباشد، کاربران میتوانند در یک بازار پولی غیر متمرکز و غیرحضانتی حضور داشته و فعالیت کنند.

4. WBTC (WBTC)

بیت کوین پیچیده (WBTC) یک نسخه توکن شده بیت کوین (BTC) است که بر روی بلاک چین اتریوم (ETH) اجرا میشود. WBTC با ERC20 (استاندارد سازگاری اولیه بلاک چین اتریوم) سازگار است و آن را قادر میسازد تا به طور کامل با اکوسیستم صرافیهای غیر متمرکز، خدمات وامدهی، بازارهای گوناگون و سایر برنامههای غیر متمرکز با قابلیت DeFi ادغام شود.

5. Convex Finance (CVX)

Convex فرآیند کاری Curve را برای به حداکثر رساندن بازدهی، سادهسازی میکند. با Convex، ارائهدهندگان نقدینگی Curve میتوانند کارمزدهای معاملاتی را دریافت کنند و بدون قفل کردن CRV خود، داراییهای خود از این ارز را نیز افزایش دهند.

6. Uniswap (UNI)

UniSwap یک صرافی غیر متمرکز (DEX) است که به کاربران امکان میدهد توکنهای ERC20 را بدون واسطه تعویض و معامله کنند.

7. Compound (COMP)

کاربران Compound میتوانند ارزهای رمزنگاری شده انتخابی را بر روی یک بلاک چین غیر متمرکز وام دهند یا داراییهای خود را سپردهگذاری کنند و یا در استخرهای نقدینگی، تجمیع کنند.

8. PancakeSwap (CAKE)

PancakeSwap که توسط زنجیره هوشمند Binance (BSC) پشتیبانی میشود، یک صرافی غیر متمرکز است. این پلتفرم، بزرگترین صرافی مبتنی بر AMM در BSC به حساب میآید. زنجیره هوشمند بایننس کارمزد تراکنش بسیار کمتری نسبت به اتریوم دارد.

9. Lido (LDO)

Lido staking با ارز دیجیتال اتریوم (ETH) کار میکند. با استفاده از راه حل استیکینگ Lido، کاربران میتوانند در حالی که دیگر نیازی به قفل کردن داراییهای خود ندارند، ETH را استیک کرده و از نگهداری آن سود کسب کنند.

10. Abracadabra (SPELL)

Abracadabra Money از توکنهای بهرهدار (ibTKNs) مانند yvWETH، yvUSDC، yvYFI، yvUSDT و غیره، به عنوان وثیقه برای وام دادن MIM (پول اینترنتی جادویی) که با دلار آمریکا است، استفاده میکند. فرآیند کاری MIM مانند سایر استیبل کوینها میباشد.

دو توکن اصلی در اکوسیستم Abracadabra Money وجود دارد:

SPELL به عنوان نشانه حکومتی عمل میکند.

MIM جزء اصلی برای حفظ مدل وامدهی Abracadabra Money است.

در کنار این موارد، پروژهها و رمز ارزهای مطرح دیگری نیز وجود دارند که به برخی از آنها اشاره میکنیم:

توکمک با ارز دیجیتال TOKE

پلتفرم Tokemak یک جمعکننده نقدینگی عمومی برای صرافیهای غیر متمرکز (DEX) است که به کاربران این امکان را میدهد تا نقدینگی ارائه کرده و در ازای آن، مقداری سود برای سهامداری داراییهای رمز ارزی مختلف کسب کنند و در عین حال کنترل محل تخصیص نقدینگی را از طریق یک سیستم بازارساز غیر متمرکز در اختیار داشته باشند.

ژلاتو نتورک با ارز دیجیتال GEL

پلتفرم ژلاتو (Gelato)، یک اکوسیستم غیر متمرکز وب 3 است که سازندگان را قادر میسازد تا قراردادهای هوشمند خود را ایجاد کنند که به صورت خودکار، بدون هزینه شبکه (Gas Fee) و حتی خارج از زنجیره در تمامی بلاکچینهای اصلی سازگار با EVM از جمله اتریوم، Polygon، Fantom، Arbitrum، BNB Chain، Optimism و بسیاری دیگر فعالیت داشته باشند.

Uquid با ارز دیجیتال UQC

اکوسیستم Uquid با استفاده از قراردادهای هوشمند و DeFi، به منظور پشتیبانی از شبکهها و پلتفرمهای مختلف، پروژههای کوچک و بزرگ این حوزه و وب 3 را بدون واسطه به هم متصل میکند و به بخش گستردهتری از مشتریان در سراسر جهان، دسترسی به این پلتفرمها را ارائه میدهد. توکن بومی این چرخه یعنی UQC، به اقتصاد پلتفرم Uquid قدرت میدهد تا امکان خرید هوشمند در وب 3 را امکانپذیر کند. کاربران میتوانند از UQC برای حاکمیت، پرداختها، استخراج، استیکینگ و سرمایهگذاری استفاده کنند.

استریپس فایننس با ارز دیجیتال STRP

Strips Finance اولین صرافی مشتقات نرخ بهره است که بر بستر شبکههای Arbitrum و BSC ساخته شده است. معاملهگران از Strips Finance برای پوشش ریسک و سفته بازیهای خود در مورد نرخهای بهره مختلف استفاده میکنند. همچنین کاربران میتوانند کشاورزی بازده (Yield Farming) را افزایش دهند یا نرخهای بهره جذابی را دریافت کنند. این پروژه از فناوری AMM برای فعال کردن بازارهای بازده زنجیرهای در محبوبترین پلتفرمهای DeFi و CeFi استفاده میکند.

پلنت فایننس با ارز دیجیتال AQUA

Planet یک پروتکل مالی غیر متمرکز متشکل از سیارات (بخشها) مختلف است که هر یک از آنها، برنامه کاربردی خاص خود را دارند و به گونهای طراحی شده است که هر فردی بتواند آزادانه سرمایه خود را فعال نگه دارد. Planet Finance امکان دسترسی به خدمات مالی باز و غیر متمرکز را فراهم میکند. جامعه Planet در جستجوی بهترین فرصتهای DeFi در بین پلتفرمها و پروژههای مختلف بوده، آنها را جمعآوری یا ایجاد میکند.

چه کسی دیفای 2 را کنترل میکند؟

با این همه ویژگی و موارد استفاده، با ارزش است که بپرسیم چه کسی دیفای 2.0 را کنترل میکند؟ خوب، همیشه یک روند تمرکززدایی در فناوری بلاک چین وجود داشته است. دیفای نیز در این موضوع تفاوتی ندارد. یکی از اولین پروژههای دیفای 1 یعنی MakerDAO، استانداردی را برای حرکت به سمت مدیریت سیستم توسط افراد یا جامعه تعیین کرد.

بسیاری از توکنهای پلتفرم بهعنوان توکنهای حاکمیتی نیز کاربرد دارند که به دارندگان خود، حق مشارکت در تصمیمگیریها و رأی میدهند. منطقی است که انتظار داشته باشیم نسل جدید دیفای، تمرکززدایی بیشتری را در این فضا ایجاد کند. با این حال، مقررات و انطباق تعیین شده از جانب دولتها درباره دیفای بسیار حائر اهمیت میباشد.

خطرات دیفای 2 چیست و چگونه از آنها جلوگیری کنیم؟

دیفای 2.0 بسیاری از خطرات دیفای 1 را دارد. در اینجا برخی از موارد مهمتر عنوان شدهاند و همچنین کارهایی که میتوانید برای ایمن نگهداشتن خود انجام دهید را تشریح میکنیم.

1. قراردادهای هوشمندی که با آنها تعامل دارید ممکن است دارای راههای نفوذ، نقاط ضعف یا احتمال هک باشند. صرفا داشتن ممیزی، هرگز تضمینی برای ایمنی پروژه نیست. تا آنجا که ممکن است در مورد پروژه تحقیق کنید و درک کنید که سرمایهگذاری همیشه ریسک خود را به همراه دارد.

2. مقررات میتواند بر سرمایهگذاری شما تأثیر بگذارد. مسئولین و دولتها در سراسر جهان به اکوسیستم دیفای علاقهمند هستند. در حالی که مقررات و قوانین میتوانند امنیت و ثبات را برای ارزهای دیجیتال به ارمغان بیاورند، برخی از پروژهها ممکن است به دلیل قوانین جدید، دستورالعملها و چارچوبهای خود را اصلاح کرده و تغییر دهند.

3. ضرر ناپایدار. حتی با بیمه پروتکل خسارتهای ناپایدار، هنوز برای هر کاربری که میخواهد خود را با استخراج نقدینگی درگیر کند، خطراتی وجود دارد. در نظر داشته باشید این ریسک را هرگز نمیتوان به حداقل ممکن رساند و یا کاملا حذف کرد.

4. ممکن است دسترسی به داراییها دشوار باشد. اگر از طریق رابط کاربری وبسایت پروژه دیفای، در آن سرمایهگذاری میکنید، ایدهی خوبیست که قرارداد هوشمند را در یک کاوشگر بلاک چین نیز قرار دهید. در غیر این صورت، با از کار افتادن وبسایت پروژه، دیگر نمیتوانید برداشتی از آن سیستم انجام دهید. با این حال، برای تعامل مستقیم با قرارداد هوشمند، به دانش و مهارت فنی نیاز خواهید داشت.

جمعبندی

در حالی که ما در حال حاضر پروژههای موفق بسیاری در فضای DeFi داریم، هنوز پتانسیل کامل دیفای 2.0 را مشاهده نکردهایم. این موضوع هنوز برای اکثر کاربران پیچیده است و هیچکس نباید از محصولات مالی که برای وی کاملا قابل درک نیست، استفاده کند. هنوز مسیری طولانی برای ایجاد یک فرآیند ساده شده، به ویژه برای کاربران جدید وجود دارد. ما شاهد موفقیتهایی در ایجاد راههای جدید برای کاهش ریسک و کسب APY (بازدهی درصدی سالانه) بودهایم، اما باید منتظر بمانیم و ببینیم آیا DeFi 2 به طور کامل به وعدههای خود عمل میکند یا خیر. آیا آینده دیفای با تغییراتی در آینده صنعت بلاک چین و دنیای ارزهای دیجیتال نیز همراه است یا خیر.

برای آشنایی با دیفای 1، میتوانید مقاله دیفای (DeFi) چیست و چگونه کار میکند؟ را مطالعه نمایید.

در نظر داشته باشید این مقاله صرفاً برای تعریف و آموزش دیفای 2 (DeFi 2.0) میباشد و هیچگونه پیشنهادی برای سرمایهگذاری یا عدم سرمایهگذاری در هیچکدام از پروژههای معرفی شده ندارد.